Hướng dẫn cách làm bảng kê hóa đơn, chứng từ hàng hóa dịch vụ mua vào theo mẫu 01-2/GTGT trên Excel khi kê khai thuế GTGT năm 2021 theo phương pháp khấu trừ.

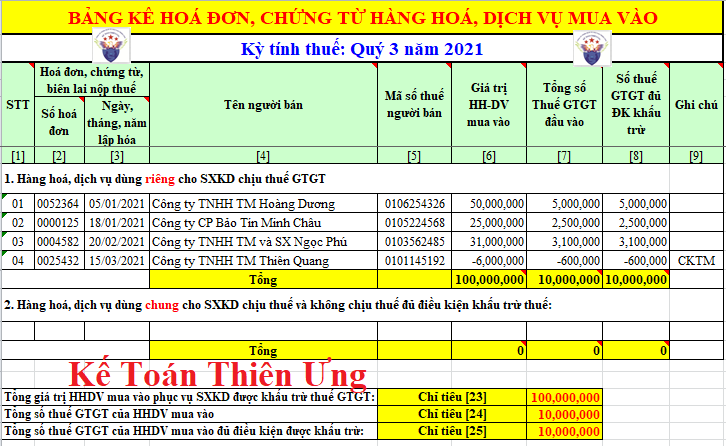

1. Mẫu bảng kê 01-2/GTGT trên Excel:

2. Cách làm bảng kê hóa đơn mua vào theo mẫu 01-2/GTGT trên Excel

2.1. Căn cứ để làm bảng kê mua vào:

- Hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào

- Chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu

- Chứng từ nộp thuế GTGT thay cho nhà thầu nước ngoài.

2.2. Cách làm bảng kê:

a) Lựa chọn mục kê khai:

Nhìn vào ảnh mẫu bảng kê phía trên chúng ta thấy: Bảng kê gồm có 2 mục: 1 là dùng riêng, 2 là dùng chung

Mục 1: là “ Hàng hóa dịch vụ dùng RIÊNG cho SXKD chịu thuế GTGT”:

- Mục này dùng để kê khai toàn bộ các hóa đơn chứng từ mua hàng hóa, dịch vụ, biên lai nộp thuế của HHDV dùng riêng cho SXKD HHDV chịu thuế GTGT của NNT trong kỳ tính thuế.

- Theo khoản 1, điều 14 của Thông tư số 219/2013/TT-BTC thì: Thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT được khấu trừ toàn bộ

Mục 2 là “ Hàng hóa dịch vụ dùng CHUNG cho SXKD chịu thuế và không chịu thuế đủ điều kiện khấu trừ thuế”:

- Mục này dùng để kê khai các hóa đơn đầu vào dùng chung cho cả sản xuất kinh doanh chịu thuế GTGT và không chịu thuế GTGT, nhưng không hạch toán riêng được số thuế GTGT đầu vào dùng cho hoạt động SXKD chịu thuế GTGT.

Theo Điểm a Khoản 9 Điều 1 Thông tư 26/2015/TT-BTC Sửa đổi, bổ sung Điều 14 Thông tư số 219/2013/TT-BTC thì:

Thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT.

Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được.

Cơ sở kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT hàng tháng/quý tạm phân bổ số thuế GTGT của hàng hóa, dịch vụ, tài sản cố định mua vào được khấu trừ trong tháng/quý, cuối năm cơ sở kinh doanh thực hiện tính phân bổ số thuế GTGT đầu vào được khấu trừ của năm để kê khai điều chỉnh thuế GTGT đầu vào đã tạm phân bổ khấu trừ theo tháng/quý.

Công thức phân bổ:

|

Thuế GTGT

Đầu vào

được khấu trừ

|

|

Thuế GTGT đầu vào dùng chung

|

|

|

|

=

|

------------------------------

|

x

|

Doanh thu chịu thuế

|

|

|

Tổng doanh thu

(DT chịu thuế + DT không chịu thuế)

|

|

|

Ví dụ: Công ty Thiên Ưng có 2 hoạt động:

+ Buôn bán điều hòa: chịu thuế suất GTGT đầu ra 10%

+ Hoạt động đào tạo dạy nghề: Không chịu thuế GTGT.

Trong kỳ tháng 8 năm 2021, công ty Thiên Ưng có phát sinh như sau:

- Mua 1 máy in màu nhận hóa đơn GTGT giá 10.000.000 và thuế GTGT 10% là 1.000.000. Máy in màu này được sử dụng với 2 mục đích:

+ In catalogue hình ảnh của điều hòa để giới thiệu sản phẩm

+ In chứng chỉ cho học viên sau khi hoàn thành khóa học

- Doanh thu từ hoạt động chịu thuế (bán điều hòa) là: 60 triệu

- Doanh thu từ hoạt động không chịu thuế (đào tạo) là: 40 triệu

Vì máy in màu được dùng chung cho cả 2 hoạt động nên số tiền thuế GTGT đầu vào của máy in được xác định là:

|

Thuế GTGT

Đầu vào

được khấu trừ

|

|

1.000.000

|

|

|

|

=

|

------------------------------

|

x

|

60.000.000

|

|

|

100.000.000

|

|

|

|

|

=

|

600.000

|

|

|

=> Số thuế GTGT không được khấu trừ là: 1.000.000 – 600.000 = 400.000

=> Khi làm bảng kê mua vào, hóa đơn mua máy in màu này sẽ được kê khai như sau:

+ Kê vào mục số 2 - Dùng chung

+ Cột 6 - Giá trị hàng hóa dịch vụ mua vào: 10.000.000

+ Cột 7 - Tổng số thuế GTGT đầu vào: 1.000.000

+ Cột 8 - Số thuế GTGT đầu vào đủ điều kiện khấu trừ: 600.000

Có thể các bạn muốn biết: Tại sao lại có mục số 2, tại sao lại phải phân bổ?

Bởi vì, Theo khoản 7, điều 14 của Thông tư số 219/2013/TT-BTC thì Thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ không chịu thuế GTGT sẽ không được khấu trừ (Tức là đầu ra không chịu thuế thì đầu vào không được khấu trừ)

=> Chốt lại về cách lựa chọn mục kê khai như sau:

- Nếu công ty bạn chỉ có hoạt động SXKD hàng hóa dịch vụ chịu thuế (Đầu ra chịu thuế) (không có hoạt động SXKD hàng hóa, dịch vụ không chịu thuế GTGT) thì các bạn kê khai tất cả các hóa đơn chứng từ đầu vào vào Mục 1.

- Nếu công ty bạn chỉ có hoạt động SXKD hàng hóa dịch vụ không chịu thuế GTGT (Đầu ra không chịu thuế) (không có hoạt động SXKD hàng hóa, dịch vụ chịu thuế GTGT) thì không phải kê khai nộp hồ sơ báo cáo thuế GTGT. (Theo công văn Số: 4943/TCT-KK và Theo quy định tại khoản 3, điều 7 của Nghị định 126/2020/NĐ-CP).

- Nếu công ty bạn vừa có hoạt động SXKD hàng hóa dịch vụ chịu thuế, vừa có hoạt động SXKD hàng hóa, dịch vụ không chịu thuế GTGT thì:

+ Nếu các bạn xác định được số thuế GTGT đầu vào đó dùng RIÊNG cho SXKD hàng hóa, dịch vụ chịu thuế GTGT thì các bạn kê vào mục số 1.

+ Nếu các bạn xác định rằng số thuế GTGT đầu vào đó là để dùng CHUNG cho cả việc SXKD hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì các bạn kê vào mục số 2.

b) Cách kê khai các chỉ tiêu trên các cột trong bảng kê:

|

STT |

Hoá đơn,

chứng từ,

biên lai nộp thuế |

Tên

người

bán |

Mã số thuế người bán |

Giá trị

HHDV

mua vào

chưa có thuế |

Tổng

số thuế GTGT

đầu vào |

Số thuế

GTGT

đủ điều kiện

khấu trừ thuế

|

Ghi chú |

Số

hoá

đơn |

Ngày, tháng, năm lập hóa đơn |

|

(1) |

(2) |

(3) |

(4) |

(5) |

(6) |

(7) |

(8) |

(9) |

Số thứ tự

các hóa đơn

được kê khai |

Ghi số

của HĐ |

Ngày tháng

trên HĐ |

Ghi tên

công ty

bán hàng |

MST

của cty bán |

Ghi giá trị

chưa Thuế

của hàng hoá

(Lấy ở dòng

“Cộng tiền hang”

trên HĐ |

Ghi số tiền

thuế GTGT

của HH-DV

mua vào.

Lấy ở dòng

“Tiền Thuế”

trên HĐ

ghi trực tiếp

vào đây |

Là số thuế

GTGT đầu vào

đáp ứng được

điều kiện

về khấu trừ

thuế GTGT

của hàng hóa

dịch vụ mua vào |

Ghi chú

nếu đó là các

hóa đơn đặc biệt |

2.3. Cách kê khai các hóa đơn đặc biệt:

- Đối với các hóa đơn giảm giá hàng bán, hóa đơn chiết khấu thương mại, hóa đơn điều chỉnh giảm: thì kê khai âm, bằng cách đặt dấu trừ đằng trước số tiền -> để khi tổng hợp số liệu file excel tự động trừ đi các giá trị này.

- Đối với hóa đơn trả lại hàng: Mặc dù khi trả lại hàng bên mua sẽ thực hiện xuất hóa đơn để trả lại hàng nhưng khi kê khai thì bên mua sẽ thực hiện kê khai âm tại bảng kê mua vào để điều chỉnh giảm doanh số mua tại chỉ tiêu (23), giảm thuế GTGT đầu vào tại chỉ tiêu (24) và (25). (theo công văn 4943/TCT-CS và Công văn số 5839/CT-TTHT)

- Đối với hóa đơn đầu vào của các kỳ trước bị bỏ sót: thì được kê khai, khấu trừ bổ sung trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở của doanh nghiệp => Nên các bạn phát hiện ra có hóa đầu vào bị bỏ sót thì kê khai luôn vào kỳ phát hiện (không phải làm điều chỉnh bổ sung tờ khai thuế GTGT giống như sót đầu ra).

- Đối với hóa đơn đầu vào là hóa đơn không chịu thuế thì không kê khai vào bảng kê mua vào (theo công văn 4943/TCT-CS)

- Đối với hóa đơn đầu vào là hóa đơn bán hàng (mua hàng hóa dịch vụ của công ty kê khai thuế GTGT theo phương pháp trực tiếp) không nên kê vào Bảng kê hóa đơn mua vào (Theo hướng dẫn tại CV 3430/TCT-KK).

- Đối với hóa đơn điều chỉnh các thông tin không liên quan đến số tiền, tiền thuế như điều chỉnh mã số thuế, tên hàng hóa dịch vụ, đơn vị tính, số tiền viết bằng chứ, ngày tháng năm... cũng không cần phải kê khai lên bảng kê (Vì trên hóa đơn không có số tiền).

Các bạn muốn lấy mẫu bảng kê hóa đơn mua vào - Mẫu 01-2/GTGT trên Excel nêu trên thì có thể comment để lại mail ở cuối bài biết hoặc gửi mail về địa chỉ hoangtrungthat@gmail.com

Kế Toán Thiên Ưng sẽ gửi lại ngay cho các bạn